【金融台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者举步维艰,新浪金融台将履行监督职责,帮助消费者解决金融纠纷。【在线月下旬,全球股市出现了一波修复行情,美股在经历了一轮接近10%的调整后,反弹强劲,其中以新兴行业特别是科技行业为主,医疗、消费也占据了较重比例的纳斯达克100指数基本上收复了1月底暴跌以来的失地。这是否意味着美股此轮调整已经结束呢?目前似乎尚没有或者数据能够证明美股迎来长期拐点,但至少可以确定的是2018年美股波动率正在回归,那么如何投资纳斯达克100指数呢?

从成本效应来看,芝商所旗下的E-迷你纳斯达克100指数期货(NQ)更具成本优势。芝商所提供的报告显示,在四种常见投资情景下(全资多头、杠杆多头、空头和非美国投资者)通过期货和ETF复制纳斯达克100指数风险敞口,E-迷你纳斯达克100指数期货相比美国上市的纳斯达克100指数ETF(QQQ)节省更多成本。

平均而言,期货在同一持有期内也为非美国投资者节省成本46个基点,为空头投资者节省成本34个基点。对多头投资者而言,最具成本效益的工具取决于持有期的长度、隐含融资水平和ETF管理费。多头投资者使用期货替代ETF,平均每年将节省成本14个基点。

从美股未来走势来看,持续低利率引导的估值泡沫膨胀式上涨行情已经迎来了拐点,但是盈利驱动的美股上涨势头尚没有已经出现拐点。从历史来看,股票市场的调整一般会领先于实体经济。从股市和P增速来看,1987年股灾爆发之后,美股下跌仅仅持续不到两个月又迎来新一轮超级大牛市,但是美国P实际增速从1987年四季度的4.45%回落,直至1991年连续三个季度负增长,美国经济陷入衰退。

从利率角度来看,经济复苏阶段离不开低利率,而利率上升到一定程度会使股市波动和经济增长动力减弱。2018年2月股市大跌就是利率过快上升触发的,美债长期收益率较2012年历史低点反弹了122个基点,但由于美元利率反弹后对比历史上的高点还有很大距离,未来利率下降空间极为有限,企业融资成本下降空间也极为有限,私人投资和个人消费支出增速可能难以保持回升势头,美国经济增速面临再次回落风险。

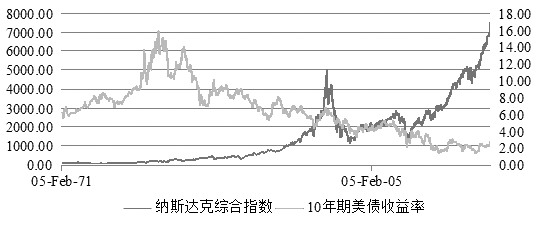

统计发现,纳斯达克综合指数和10年期美债收益率1971年1月5日至2018年2月26日呈现-0.75的相关性,在美债收益率上到一定极限的情况下,美股必然会迎来大幅度调整或者泡沫破灭进入熊市。

不管是从美国历次股市从繁荣转向熊市还是阶段性大调整的经验来看,泡沫破灭正在进行中,尽管股票市场并不一定会随着稍后经济增速进入下行周期而持续几年下跌,但是经济增速或者经济复苏已经是一个拐点。

我们需要关注美国股市大跌引发的企业和居民加杠杆中断带来的全球贸易降温,以及主要经济体设备投资再次回落的风险。1987年美股股灾爆发后,美国私人投资增速从当年三季度的9.76%锐减至1.75%;2000年互联网泡沫破灭,美国私人投资增速从当年二季度的10.81%锐减至6.75%,稍后在2001年一季度降至-0.11。

因此,从投资策略来看,利率上升引发股市大调整或者大崩盘往往先于经济出现拐点。尽管纳斯达克100指数代表科技、消费、医药等非金融等子行业龙头公司,但是利率上升和通胀回升带来的股市下行的系统性压力难以避免,可以运用E-迷你纳斯达克100指数期货的空头头寸对冲风险,相对于纳斯达克100指数ETF,E-迷你纳斯达克100指数期货更具成本效应。